Cómo estamos demostrando a lo largo de nuestras publicaciones, acertar con una inversión no es una cuestión de suerte sino de trabajo. Hoy vamos a hablar de una de las claves que están impulsando la gran mayoría de empresas que hemos presentado. Son empresas que cuentan con vientos de cola. Es decir, que existe lo que en el mundo de la inversión llamamos catalizador. Algo que tiene muchas posibilidades de que se de, y que una vez se da, aflora un valor para con la empresa que impulsa su rentabilidad. Hoy vamos a hablar de un REIT que se dedica al cuidado de nuestros mayores.

¿Qué era un REIT?

Un REIT (Real Estate Investment Trust) es una empresa que es propietaria de inmuebles o que financia bienes inmuebles que producen ingresos. Los REIT cotizan en bolsa cómo una empresa más por lo que la adquisición de cualquiera de ellos permite a los inversores participar en el mercado de bienes raíces sin comprar propiedades directamente

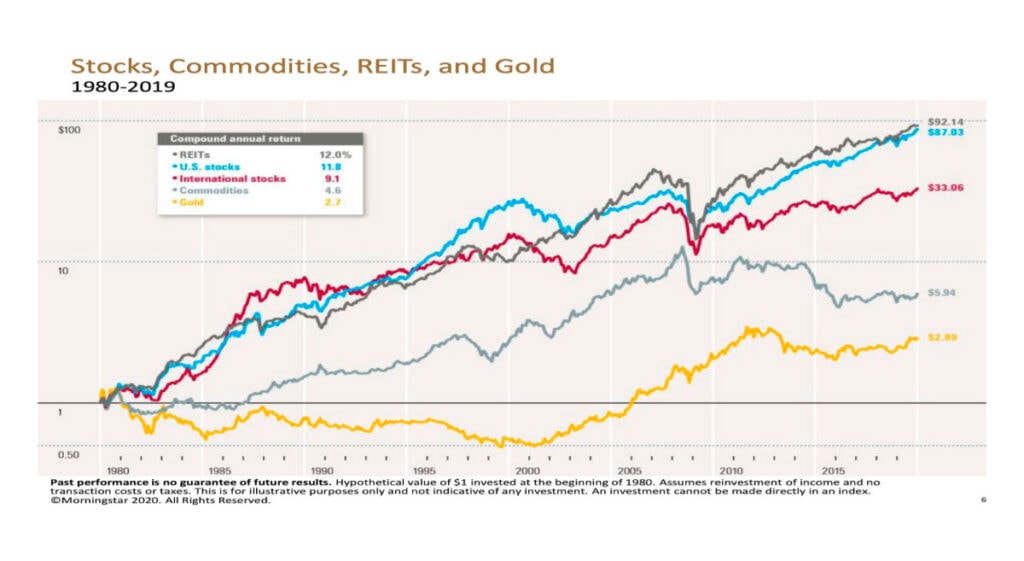

Los REITs pagan un 0% de impuesto de sociedades. A cambio, deben repartir al menos el 80% de sus ingresos cómo dividendos. Gracias a este privilegio fiscal, los REITs han sido la única inversión que a largo plazo lo ha hecho mejor que la renta variable. No obstante, cómo consecuencia de las normas aplicables a los REITs, son empresas que operan con mucha deuda. Tiene sentido ya que cómo máximo pueden reinvertir un 20% de sus ingresos. Por todo ello, los REITs se vuelven muy atractivos cuando se empiezan a reducir los tipos de interés.

Llegados a este punto, podemos concluir lo siguiente. Qué la empresa de la

que os hablo hoy tiene 2 catalizadores que se van a ir dando poco a poco:

- El progresivo envejecimiento de la población.

- El paulatino descenso en los tipos de interés.

CareTrust REIT.

Su modelo de negocio se centra en la adquisición y el arriendo de instalaciones sanitarias, principalmente residencias de ancianos y centros de atención especializada.

En los últimos 10 años nos ha dado una rentabilidad anualizada del 7%. Si bien no parece una rentabilidad muy elevada si lo comparamos con otras empresas de las que hemos hablado les invito a que piensen lo siguiente:

- Es una inversión en una empresa con un negocio estable y fiable.

- Tuvieron una merma de ingresos después del COVID.

- Está descorrelacionado de los principales índices del mundo.

Hablamos de verdadera diversificación. - Nos falta añadir el dividendo.

Por todo esto y mucho más, si quieres aprender a invertir te invito a que formes parte de la Membresía Premium de ATAIR.

Los alumnos de la Membresía Premium van a conocer lo siguiente:

- ¿Cuánto es el dividendo que reparte la empresa?

- Principales riesgos de CareTrust REIT.

- ¿Qué esperan los analistas de esta empresa?

- ¿Qué broker utilizar para comprar esta empresa?

- ¿Qué porcentaje de nuestra cartera debería estar dedicado a REITs?